Bạn đang cần vay tín dụng nhưng phân vân giữa ngân hàng và công ty tài chính? Bài viết này sẽ giúp bạn so sánh chi tiết ưu nhược điểm của hai hình thức vay này, từ lãi suất, hạn mức đến thủ tục, giúp bạn đưa ra lựa chọn phù hợp nhất. Hãy cùng theo dõi bài viết dưới đây của nganhangvn.org.

So sánh vay tín dụng tại ngân hàng và công ty tài chính

Bạn đang cần vay tín dụng nhưng phân vân giữa hai lựa chọn phổ biến: ngân hàng và công ty tài chính. Cả hai đều cung cấp dịch vụ cho vay, nhưng liệu có sự khác biệt nào đáng kể để bạn đưa ra quyết định sáng suốt?

Hãy cùng tôi phân tích kỹ lưỡng những điểm khác biệt giữa hai hình thức vay này, từ lãi suất, hạn mức, thủ tục, thời hạn đến uy tín và dịch vụ hỗ trợ.

Lãi suất vay:

Ngân hàng thường có lãi suất thấp hơn so với công ty tài chính. Tuy nhiên, điều này không phải lúc nào cũng đúng, vì lãi suất còn phụ thuộc vào nhiều yếu tố như: loại hình vay, hạn mức vay, thời hạn vay, hồ sơ của khách hàng,…

Công ty tài chính thường áp dụng lãi suất cao hơn do chi phí hoạt động cao hơn và đối tượng khách hàng đa dạng hơn.

Lưu ý:

- Ngân hàng thường có lãi suất cố định trong một thời gian nhất định, giúp bạn dễ dàng dự đoán chi phí trả nợ.

- Công ty tài chính thường áp dụng lãi suất thả nổi theo thị trường, có thể thay đổi theo thời gian.

Hạn mức vay:

Ngân hàng thường có hạn mức vay cao hơn, lên tới hàng tỷ đồng, đặc biệt đối với vay thế chấp.

Công ty tài chính thường có hạn mức vay thấp hơn, phù hợp với nhu cầu vay nhỏ lẻ, thường dưới 500 triệu đồng.

Lưu ý:

- Hạn mức vay của bạn sẽ phụ thuộc vào khả năng chi trả, hồ sơ của bạn, và chính sách cho vay của từng tổ chức.

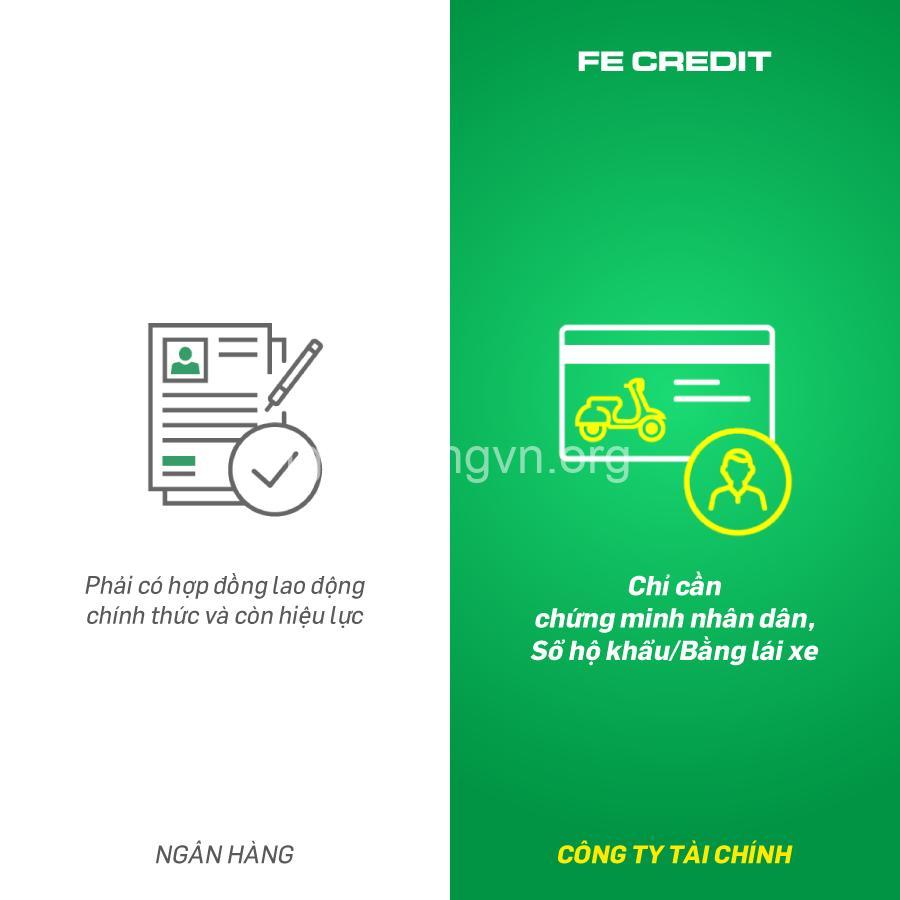

Thủ tục vay:

Ngân hàng thường có thủ tục vay phức tạp hơn, đòi hỏi nhiều giấy tờ, thời gian xử lý hồ sơ lâu hơn.

Công ty tài chính có thủ tục vay đơn giản, nhanh chóng, thường chỉ cần CMND/CCCD và giấy tờ chứng minh thu nhập.

Lưu ý:

- Thủ tục vay có thể thay đổi tùy theo từng tổ chức cho vay và loại hình vay.

Thời hạn vay:

Ngân hàng thường có thời hạn vay dài hơn, lên tới 20 năm đối với vay thế chấp.

Công ty tài chính thường có thời hạn vay ngắn hơn, từ 6 tháng đến 36 tháng.

Uy tín và độ tin cậy:

Ngân hàng là những tổ chức tài chính lớn, uy tín, được quản lý chặt chẽ bởi Nhà nước.

Công ty tài chính có thể uy tín hoặc không, tùy thuộc vào hoạt động kinh doanh, năng lực tài chính và lịch sử hoạt động của họ.

Lưu ý:

- Hãy lựa chọn tổ chức cho vay uy tín, được cấp phép hoạt động bởi Ngân hàng Nhà nước.

- Kiểm tra kỹ thông tin về tổ chức cho vay trên website của Ngân hàng Nhà nước.

Dịch vụ hỗ trợ:

Ngân hàng thường có đội ngũ nhân viên chuyên nghiệp, cung cấp dịch vụ hỗ trợ khách hàng chu đáo, tận tâm.

Công ty tài chính có thể cung cấp dịch vụ hỗ trợ kém hơn, do đội ngũ nhân viên còn hạn chế và quy mô hoạt động nhỏ hơn.

Lưu ý:

- Hãy lựa chọn tổ chức cho vay có dịch vụ hỗ trợ khách hàng tốt, giúp bạn giải đáp mọi thắc mắc và hỗ trợ trong suốt quá trình vay.

Lựa chọn hình thức vay phù hợp

Vậy, làm sao để lựa chọn hình thức vay phù hợp nhất?

- Phân tích nhu cầu vay của bạn: Bạn cần vay bao nhiêu tiền, để làm gì, và khả năng chi trả của bạn như thế nào?

- Đánh giá ưu tiên của bạn: Bạn ưu tiên lãi suất thấp, hạn mức cao, thủ tục đơn giản, hay thời hạn dài?

- Kiểm tra uy tín của tổ chức cho vay: Hãy lựa chọn ngân hàng hoặc công ty tài chính uy tín, được cấp phép hoạt động bởi Ngân hàng Nhà nước.

Ví dụ:

- Nếu bạn cần vay số tiền lớn, có khả năng chi trả tốt và ưu tiên lãi suất thấp, thời hạn dài, hãy lựa chọn vay thế chấp tại ngân hàng.

- Nếu bạn cần vay số tiền nhỏ, cần tiền gấp và ưu tiên thủ tục đơn giản, hãy lựa chọn vay tín chấp tại công ty tài chính.

FAQs về vay tín dụng

Sự khác biệt giữa vay tín chấp và vay thế chấp là gì?

Vay tín chấp là hình thức vay dựa trên uy tín của người vay, không cần tài sản đảm bảo.

Vay thế chấp là hình thức vay dựa trên tài sản đảm bảo, thường là nhà đất, xe cộ.

Làm sao để biết tổ chức cho vay nào uy tín?

Hãy kiểm tra thông tin về tổ chức cho vay trên website của Ngân hàng Nhà nước.

Những rủi ro khi vay tín dụng là gì?

- Nợ xấu: Khi bạn không trả nợ đúng hạn, bạn có thể bị xếp vào nhóm nợ xấu, ảnh hưởng đến điểm tín dụng của bạn.

- Lãi suất cao: Lãi suất vay có thể cao hơn dự kiến, gây áp lực về tài chính.

- Phí dịch vụ: Một số tổ chức cho vay có thể thu thêm phí dịch vụ, khiến chi phí vay tăng lên.

- Rủi ro pháp lý: Hãy kiểm tra kỹ các điều khoản trong hợp đồng vay để tránh những rủi ro pháp lý.

- Thông tin cá nhân bị lộ: Hãy bảo mật thông tin cá nhân của bạn khi cung cấp cho tổ chức cho vay.

Kết luận

Hi vọng bài viết này đã giúp bạn hiểu rõ hơn về sự khác biệt giữa vay tín dụng tại ngân hàng và công ty tài chính. Hãy lựa chọn hình thức vay phù hợp với nhu cầu và khả năng của bạn để tránh những rủi ro không đáng có.

Bạn có thể tìm hiểu thêm về các chủ đề liên quan đến tài chính và ngân hàng trên website https://nganhangvn.org. Hãy chia sẻ suy nghĩ của bạn về bài viết này bằng cách để lại bình luận hoặc chia sẻ bài viết với bạn bè của bạn.